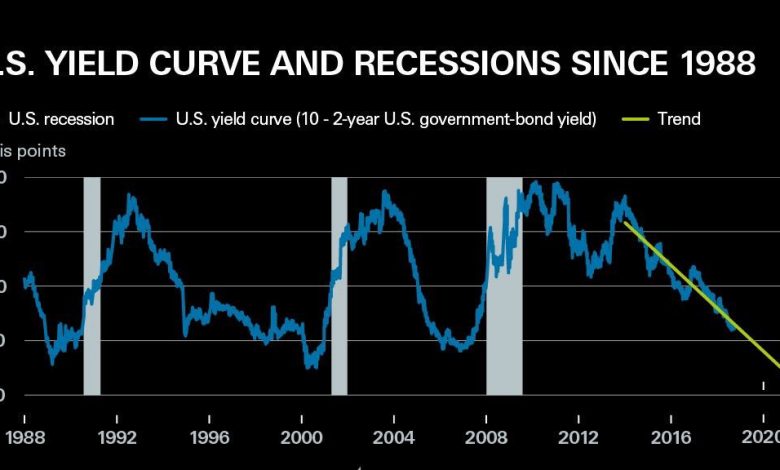

انقلاب منحنى السندات الأمريكية للجلسة الثانية

هبطت عوائد سندات الخزانة الأميركية لأجل 30 عاماً يوم أمس الخميس إلى مستوى قياسي منخفض دون 2% في حين انخفضت عوائد السندات القياسية لأجل عشرة أعوام إلى أدنى مستوى في ثلاث سنوات مع استمرار القلق بشأن التوترات التجارية العالمية وتباطؤ الاقتصاد العالمي.

وتراجعت عوائد سندات الخزانة الأميركية لأجل عامين إلى أدنى مستوى في حوالي عامين، وفي تعاملات بعد الظهر في سوق نيويورك، سجل العائد على سندات الخزانة الأميركية القياسية لأجل عشرة أعوام أدنى مستوى في ثلاث سنوات عند 1.475%، غير بعيد عن مستواه القياسي المنخفض البالغ 1.321% الذي لامسه في أوائل تموز 2016.

وهبط العائد على سندات الخزانة لأجل 30 عاماً إلى مستوى قياسي منخفض عند 1.916%. وتراجع العائد على سندات الخزانة لأجل عامين إلى 1.467% وهو أدنى مستوى في حوالي عامين.

ما معنى انقلاب منحنى العائد على السندات؟

ويُعرف منحنى العائد بأنه خط يحدد الفائدة على السندات في وقت بعينه تمتلك فيها جدارة ائتمانية متوازنة، لكنها مختلفة في الاستحقاق، بمعنى فارق الفائدة بين السندات لأجل عامين ولأجل عشر سنوات، ويجري الاحتفاظ بالسند لفترات أطول في مواجهة مخاطر التضخم أو عدم اليقين.

ويتخذ منحنى العائد عادة اتجاهاً صعودياً، ولكن عندما ينقلب بأن يكون العائد على السندات الأقصر أجلاً أعلى من العائد على نظيراتها الأطول أجلاً، يسود القلق الأسواق لعدة أسباب.

من بين الأسباب أن العائد على السندات القصيرة الأجل يرتفع لأن السياسة النقدية تتسبب في إبطاء نمو الاقتصاد أو لوجود مخاوف لدى المستثمرين بشأن مستقبل النمو أو لاندفاع المستثمرين نحو السندات الطويلة الأجل مما يدفع العائد عليها نحو الانخفاض.

وقالت رئيسة الفدرالي جانيت يلين إن التاريخ يشير إلى أنه عندما ينقلب منحنى العائد، فإن ذلك إشارة قوية على ركود اقتصادي قريب، ولكن هذه المرة ربما تكون هذه الإشارة خاطئة، لأن الاقتصاد الأميركي قوي بما يكفي لدرء الركود.

مرصد الشرق الأوسط وشمال إفريقيا الإعلامي